Мошенники в инвестициях: как выбрать надежный проект?

Узнайте, за сколько можно продать ваш долг в телеграм-чате Долг.рфОб инвестициях сейчас говорят, что называется, из каждого угла. Банки, коучи, брокеры и иные компании убеждают нас, что без активных капиталовложений сейчас просто не прожить. В какой-то степени это правда, ведь деньги действительно нужно заставлять работать. Однако массовый инвестиционный бум, как и любое другое популярное событие, выводит преступников из тени. Мошенники всячески стараются заработать как на простых гражданах, так и на опытных участников инвестиционного рынка. ДОЛГ.РФ совместно с экспертами разбирался, как не попасть на уловки мошенников и как выбрать надежный проект для капиталовложений.

Примеры инвестиционного мошенничества

О том, что мошенники «не дремлют», свидетельствуют последние новости. Например, в МВД Пензенской области сообщили, что 36-летний мужчина считал себя успешным краткосрочным инвестором. Преступники обещали ему «золотые горы», быструю прибыль под высокие проценты. Следуя своим фантазиям, он в течение 6 месяцев перечислял мошенникам денежные средства на различные банковские счета.

Как итог — инвестор лишился 818 242 руб. Самое интересное в этой истории то, что мужчина знал о подобных способах мошенничества, но все равно поддался ему.

Но куда хуже, когда мошенники пользуются добрым именем известных инвестиционных компаний. В МВД Тульской области сообщили, что мошенники похитили почти 5,3 млн руб. у 8 граждан, представляясь брокерами компании «Газпром-Инвестиции». Преступники предложили гражданам вложиться в крупные международные и государственные проекты, чтобы заработать. Поскольку наименование организации для многих было «на слуху» (хотя оригинальное название компании — «Газпром инвест»), никто из 8 потерпевших и не подумал о том, что их обманывают.

Преступники заставили граждан зарегистрироваться на сайте-клоне реального брокера. И только после того, как люди переводят деньги, они понимают, что стали жертвами инвестиционных мошенников.

Довольно свежая схема — создание зеркальных инвестиционных компаний, одна из которых расположена в РФ и действительно может официально иметь лицензию, а вот вторая обычно регистрируется в офшорной зоне и имеет схожее с российской название и оформление сайта, вплоть до цветовой гаммы, указывает профессор кафедры финансов и цен РЭУ им. Г.В. Плеханова Юлия Финогенова.

Вернуть деньги, перечисленные за рубеж, будет практически невозможно, предупреждает адвокат, партнер ООО «Правовая группа» Владимир Шалаев. При этом РФ может заблокировать интернет ресурсы инвестиционной компании по 115-ФЗ (Закон о противодействии отмыванию доходов, полученных преступным путем — прим. ДОЛГ.РФ) и осложнить жизнь как инвестору, так и финансовой организации, деятельность которой может быть фактически запрещена.

Как распознать мошенников?

В первую очередь, требуется проверить всю информацию о компании — имеется ли у нее лицензия Центробанка на ведение соответствующей деятельности, где именно зарегистрирована компания, и какие сделки она уже провела, предупреждает член Ассоциации юристов России Любовь Чупрова. Кроме того, необходимо изучить само инвестиционное предложение, а именно, во что будут вложены деньги. Настоящее инвестиционное предложение всегда основано на каком-то бизнесе, производящем продукт, так как прибыль не может возникать из пустоты.

| Мошенническая схема | Описание |

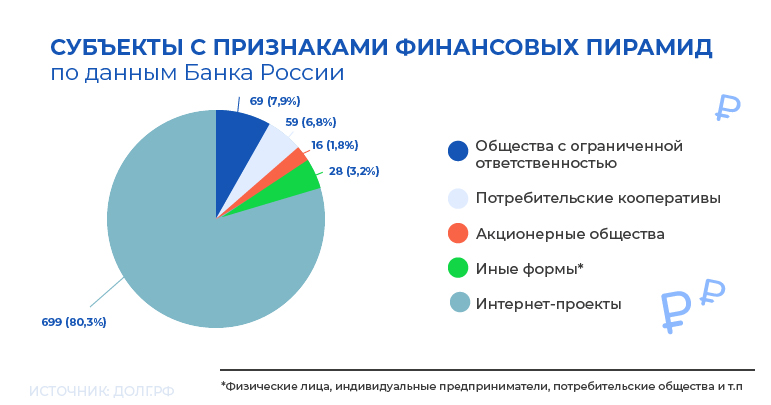

| Финансовые пирамиды | Мошеннический проект с использованием разных псевдоэффективных схем зарабатывания денег, которые только имитируют выгодные инвестиции, но к богатству вкладчика не ведет. Один из ярких примеров в истории 1990-х гг. — пирамида МММ. |

| Мошенничество с криптовалютными инвестициями |

Мошенничество в этой сфере тесно связано с другими видами мошенничества, например, с финансовыми пирамидами. Криптовалюта — относительно новый актив, с высокой волатильностью и высоким риском. Деятельность мошенников в этой сфере облегчается еще и тем, что многие страны не имеют нормативно-правовой базы, регулирующей операции с криптовалютой.

Отметим, что не каждое вложение в криптовалюты обязательно являются мошенническим. |

| Псевдоброкеры | Мошенники в этом случае маскируются под реальных брокеров и предлагают заработать на операциях с ценными бумагами. Доход при этом предлагается намного выше рыночного. Псевдоброкеры якобы помогают клиенту инвестировать в акции известных компаний, высокодоходные облигации, купить криптовалюту или фьючерсы. После того, как клиент переводит им деньги, мошенники просто исчезают. Все попытки вывести вложенные средства обычно заканчиваются безрезультатно, компании-мошенники зачастую регистрируются в офшорах, а значит, и судиться с ними придется по законам иностранного государства. |

Для того, чтобы распознать мошенническую схему в инвестиционной деятельности, следует, прежде всего, обратить внимание на декларируемую доходность, отмечает кандидат экономических наук, доцент кафедры «Регулирование деятельности финансовых институтов» факультета финансов и банковского дела (ФФБ) РАНХиГС Юрий Твердохлеб.

Риск или мошенничество?

В отличие от мошенников, брокеры, банки и другие надежные проекты не гарантируют доход от инвестиционных инструментов и предупреждают о рисках заранее, указывает член Ассоциации юристов России Любовь Чупрова.

Чтобы надежно инвестировать свои финансовые средства, надо посмотреть на репутацию инвестиционной компании, рекомендует кандидат экономических наук, доцент кафедры «Регулирование деятельности финансовых институтов» факультета финансов и банковского дела (ФФБ) РАНХиГС Юрий Твердохлеб. Как минимум, следует ознакомиться с ее отчетностью и выяснить, как долго эта компания работает на рынке. Если она работает чуть больше года, то это новая компания, которой не стоит доверять безоглядно — лучше подождать, пока она себе зарекомендует как надежный игрок. Но если это и не новая, но относительно небольшая компания, предлагающая чрезмерно высокие дивиденды, то это должно служить очень серьезным фактором, свидетельствующим, что здесь есть высокие риски, и что в конечном итоге вы можете столкнуться с мошенниками.

Профессор кафедры финансов и цен РЭУ им. Г.В. Плеханова Юлия Финогенова также привела примеры, как отличить просто рисковые инвестиции от мошенников:

- Если речь идет о портфельных инвестициях, то мошенничество можно отличить по тому, отвечает ли дилер за цену закрытия сделки. Если в договоре прописано, что дилер такую ответственность не несет, но имеется высокий риск осуществления сделок, которые будут «убыточными».

- Предложения о торговых операциях на внебиржевом рынке. В этом случае у клиента нет возможности проверить котировки стоимости ценных бумаг, а также их название в системе (тикеры). Таким образом, у мошенников оказываются «развязаны руки», поскольку клиент не знает ни куда были вложены его деньги, ни в какой пропорции, ни с какой доходностью.

- Если клиент решил приобрести акции, то отсутствие счета депо должно насторожить. Дело в том, что в операциях купли-продажи ценных бумаг в специальной организации-депозитарии открывается запись, отслеживающая переход права собственности на эти бумаги от одного лица к другому. Если запись отсутствует — вы не являетесь владельцем.

Инвестиции в долги

Многие считают инвестиции в долги еще одним видом мошенничества. На самом деле это просто подвид рисковых капиталовложений. При этом рисков можно избежать, если доверить группе юристов и аналитиков предварительную оценку лотов.

Инвестиции в долги — это не вложения в «воздух», поскольку наличие актива подтверждается различными документами (договорами, первичной бухгалтерской документацией, решениями суда, исполнительными производствами). Главные риски — определить, насколько контрагент платежеспособный. Если он продолжает вести хозяйственную деятельность, у него есть имущество и мало других кредиторов (или у них маленькие требования), то шанс на получение «большого куша» действительно есть. Такая возможность бывает даже в случае, если должник находится в банкротстве.

Высокая доходность долговых инвестиций объясняется довольно просто: кредитор стремится поскорее продать актив и предлагает большой дисконт, чтобы забыть о задолженности навсегда.

Рекомендуем ознакомиться с лотами на маркетплейсе ДОЛГ.РФ. Преимущества биржи — аналитики заранее проводят оценку лотов, чтобы подсказать инвесторам, какие риски их ждут при вложениях. Выбрать подходящий лот можно, используя фильтры.

Также мы регулярно проводим еженедельные обзоры интересных лотов. Ознакомиться с одним из последних можно здесь.