Как неправильная инвестиционная политика НПФ сказывается на счетах их клиентов

Узнайте, за сколько можно продать ваш долг в телеграм-чате Долг.рфСовокупные доходы негосударственных пенсионных фондов за прошедший год оказались намного ниже инфляции. Такие показатели были зафиксированы в основном потому, что часть фондов занималась перекрестным инвестированием в партнерстве с финансовыми группами, которые перестали существовать после массовых санаций Центробанка.

Так, например, фонды группы «Сафмар» разнесли свои убытки по счетам клиентов. Размер убытков достиг 10%. Однако указанные фонды решили вопросы «токсичных» вложений. С текущего года активы НПФ группы «Сафмар» по прогнозам подвергаются исключительно рыночному риску.

Сколько заработали российские фонды за прошедший год

Лидером в рейтинге по заработку стал «Газфонд пенсионные накопления». На счета клиентов данного НПФ было разнесено около 6,4%. Второе место занял НПФ от ВТБ с 5,4%. Следующим стал «Нефтегарант» и 5% доходности. На четвертом месте Сбербанк и его НПФ — 4,8%.

Хуже всех за прошлый год отработали «Доверие» и НПФ «Сафмар» — фонды, входящие в десятку лучших и принадлежащие «Сафмар финансовые инвестиции». Они распределили на клиентских счетах убыток около 10%.

Пенсионный фонд от банка «Открытие» и НПФ «Будущее» не захотели раскрывать свои данные. При этом конкуренты оценивают их показатели достаточно на низком уровне. Считается, что «Открытие» выдержит за счет поддержки ЦБ, но «Будущее» разнесет убыток по клиентским счетам так же, как и НПФ группы «Сафмар».

У последних отрицательный годовой результат сформировался вследствие того, что фонды пошли на существенные риски, начав заниматься перекрестным инвестированием с компаниями, которые перестали существовать после того, как финансовый регулятор отправил банки Открытие и Бинбанк на санацию.

Представители сафмаровских НПФ объясняют, что в основном отрицательный доход в прошлом году был получен из-за обесценивания ряда облигаций. Произошло это потому, что часть компаний не выкупило облигации из портфеля фонда, хотя такие обязательства для них существовали. Теперь неправомерные действия финансовых компаний оспариваются в суде.

Обесценены были и ценные бумаги ряда строительных компаний, а также ипотечные сертификаты. По показателям сайта «Эксперт РА», эмитенты были так или иначе связаны с «Сафмар» и вкладывали средства в развитие проектов группы компаний.

Убытки сформировались и из-за неликвидных акций «Объединенной вагонной компании», а также ценных бумаг ВТБ банка. Акции первой компании упали в цене за один год больше чем на 50%, акции ВТБ — на 25%.

В настоящее время идут судебные разбирательства, путем которых фонды хотят добиться выкупа акций эмитентами.

В проблемные облигации вложились и другие фонды, объединившиеся в НПФ «Открытие» и «Будущее». Однако представители обоих фондов никак не комментируют сложившуюся ситуацию. В портфеле данных фондов также фигурируют ценный бумаги «Объединенной вагонной компании» и ВТБ.

Таким образом, совокупные обязательства по ОПС в 6 самых крупных пенсионных фондах, куда отдали свои накопления 22,8 миллионов человек, выросли за прошедший год менее чем на 3%.

Если учитывать примерные (нераскрытые) показатели «Будущее» и «Открытие», кому доверили свои средства еще 12 миллионов человек), то среднестатистическая доходность фондов в самом лучшем случае будет ниже, чем инфляция в 2,5 раза. Национальное рейтинговое агентство также подтвердило, что доходность фондов проигрывает инфляции.

С другой стороны, эксперты говорят, что 2018 год был самым неустойчивым и последним, когда сложности отдельных фондов оказывали влияние на совокупные показатели данного сегмента рынка.

На данный момент портфели уже почищены, поэтому в дальнейшем доходность фондов будет подвержена только стандартному рыночному риску. Представители пенсионных фондов «Сафмар» при этом ставят себе целью на текущий год добиться показателей доходности хотя бы вровень с показателями инфляции. Они отмечают, что уже сделали все возможное, чтобы сбалансировать ситуацию и доходность НПФ за первые три месяца уже достигла 11%.

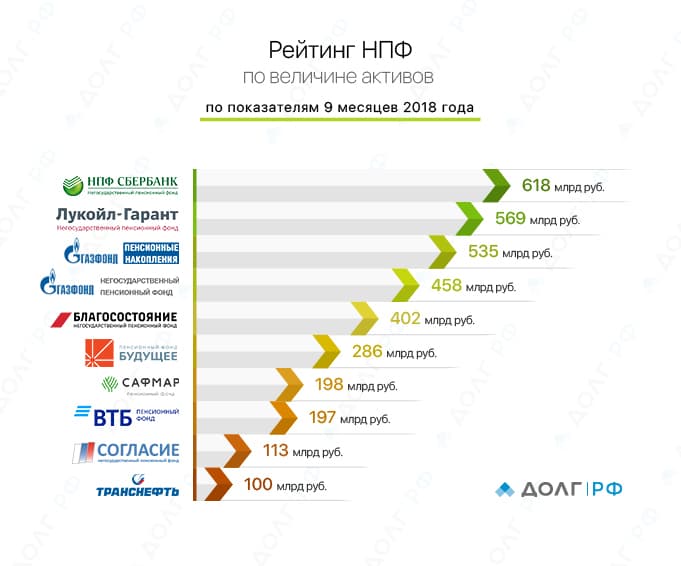

Рейтинг фондов по величине активов (по показателям 9 месяцев 2018 года)

Согласно опубликованным на сайте главного финансового регулятора показателям 9 месяцев прошедшего года, ведущим негосударственным пенсионным фондом по активам стал НПФ Сбербанка с 618 млрд руб. Доходность составила за 9 месяцев — около 5%.

Второе место по величине активов — «Лукойл-гарант» с 569 млрд активов. Однако доходность у фонда в большом минусе: -20%.

Третье место по активам занял «Газфонд пенсионные накопления» с 535 млрд руб. Его доходность за три квартала составила около 6%.

На четвертой позиции прочно закрепился «Газфонд». За три квартала его активы составили 458 млрд руб., а доходность держалась на уровне 7%.

Пятое место у НПФ «Благосостояние». Активы за 9 месяцев 2018 года составили 402 млрд, а доходность — около 5%.

Номер шесть по величине активов стал фонд «Будущее». З 9 месяцев прошлого года он накопил 286 миллиардов активов. Доходность, отраженная на сайте ЦБ РФ, — отрицательная (около -10%).

Седьмое место у НПФ «Сафмар». Активы составили 198 миллиардов, а доходность по показателям 9 месяцев еще положительная — около 1-2%.

На восьмой позиции — ВТБ пенсионный фонд. Его активы равны 197 миллиардам, а доходность составляет 6-7%.

Девятое место забрал у НПФ «Согласие» — 113 млрд руб. активов. Доходность отражена не в полной мере.

Десятку лучших фондов закрывает «Транснефть» и 100 млрд руб. активов. Доходность компании составила около 5%.

Банкротство НПФ

Банкротство пенсионных фондов не такое частое явление как банкротство банков. Однако фонды тоже могут вести неправильную политику и в результате прийти к полной несостоятельности.

Одними из самых популярных фондов, у которых была отозвана лицензия в последние три года стали Мечел Фонд, НПФ Урал ФД, Первый национальный пенсионный фонд и другие.

Лицензии в основном отзывают из-за некачественных активов и нарушений в инвестировании средств. Все накопления возвращаются в ПФР, а возможный недостаток компенсирует Центробанк, поэтому в теории вкладчикам ничего особого не грозит. Однако часть инвестиционного дохода они вполне могут потерять.

Как определить надежность фонда

В первую очередь нужно смотреть на доходность фонда и его активы. Если показатели доходности в минусе, это может означать скорый крах компании, однако, с другой стороны, инвестирование средств предполагает долгосрочный характер, поэтому внимание нужно обращать на то, как долго держатся отрицательные показатели. Если это единоразовое падение, ничего страшного нет, но если доходность в минусе на протяжении нескольких кварталов, то стоит задуматься о переводе своих средств в более надежное место.

Кроме того, среднестатистической доходностью считается 7-10%. Если фонд отражает более высокие показатели, это может означать, что организация ведет рискованную инвестиционную политику.

Центральный банк ежеквартально выкладывает сведения о достигнутых показателях НПФ, их стоит периодически отслеживать, а также можно следить за рейтингами фондов на сайтах различных рейтинговых агентств.